一直以来,许多国家的监管机构都打着“青少年成瘾”和“控烟”为理由提倡监管或者禁止电子烟,虽然乍看之下,这样的原因似乎合情合理,但不可否认的是,烟草是各个国家的主要税收来源,电子烟对于税收的影响也是不容忽视的。

随着美国佛蒙特州立法者提议对电子烟产品和其他设备征收92%的高额税金,并希望能在2022年产生110万美元的财政收入之后,电子烟的税收议题再度浮上台面。即便这样的税金政策令当地的烟民及电子烟用户极度反感,可征税的趋势却没有减缓,美国许多州的政府也开始拟议如何对电子烟产品收税。

笔者曾在今年初一篇关于电子烟征税的文章内容中提过,电子烟的爆发性成长,必然会对传统烟草行业带来影响,尤其是国家的财政收入。因此税收必然会成为将来趋势。

虽然笔者认为电子烟产品征税是必然的,增加税金不仅能够将成瘾性产品的门槛拉高,一方面也是弥补烟草税金流失的财政缺口。但若是其他国家都效仿美国这样的征税方式,对电子烟施加高额赋税来解决其它的财政开支,那么烟民的健康岂不是在征税中逐渐流失了吗?

就目前来说,美国的电子烟征税情况还是非常混乱且不统一的。由于各州政府拥有自己的征税权力,只要议会表决通过,就可对电子烟产品进行征税。因此你会看到一个非常奇葩的现象,即宾夕法尼亚州的40%和佛蒙特州的92%电子烟税。

要知道,美国各州的公共卫生机构,是可以透过立法来调整如何使用烟草税金的,而这看在电子烟用户眼里不但矛盾,甚至有一种被政府当成印钞机的感觉。

一般来说,传统烟草的税金大多数会用在教育和戒烟等烟草控制工作上,但在卫生机构尚未对用途立法,以及电子烟做为FDA认可的减害工具背景下,增加税金除了利于州政府的财政之外,对于烟民、控烟工作和电子烟行业所造成的影响却都是负面的。

此外,许多研究表明电子烟产品比传统卷烟更安全,是迄今为止最有效的减害工具。为此,许多公共卫生专家认为,立法者应以产品风险来判断这两种产品的管理方式。对电子烟征收如此苛刻的税收,会向民众发出错误的信息,并且有可能使这样的错误信息永久化。

不仅如此,美国电子烟征税情况还有一个严重问题,就是征税是否符合传统卷烟的比例原则。以佛蒙特州为例,每包卷烟的平均税率大约落在47%左右,电子烟的92%几乎是传统卷烟的2倍。这对于本身就已经负担了多种税金的电子烟企业来说,加诸的成本无疑会造成电子烟末端零售价上涨,导致传统烟民转向使用电子烟的意愿大幅下降。

电子烟本身跟烟草产品就有很大的差异化存在,无论是产品构造、使用原理,亦或是生产成本,每一个环节都完全不同。然而,光是比照烟草产品来收税,增加的利税额就已经远远超过了传统烟草产品,更何况超出烟草税率的2倍,消费者根本无法负担这样的减害代价。

或许你还不明白佛蒙特州的税率有多夸张,因此我们来对比一下,若是国内将电子烟比照传统卷烟征税,会出现什么样的情形?

国内的烟草产品税金一共分为3个环节,分别为烟叶税、增值税及消费税。由于电子烟产品不包括收购烟叶这个部分,所以笔者暂时不将烟叶税算在内。

我国对烟草的纳税率除了正常的增值税17%以外,就是消费税了,税率分别是:甲类卷烟 45%、乙类卷烟 40%、雪茄烟 40%、烟丝 30%。同时规定从2001年6月1日开始,卷烟消费税计税办法由《中华人民共和国消费税暂行条例》规定的实行从价定率计算应纳税额的办法调整为实行从量定额和从价定率相结合计算应纳税额的复合计税办法。应纳税额计算公式:应纳税额=销售数量×定额税率+销售额×比例税率。

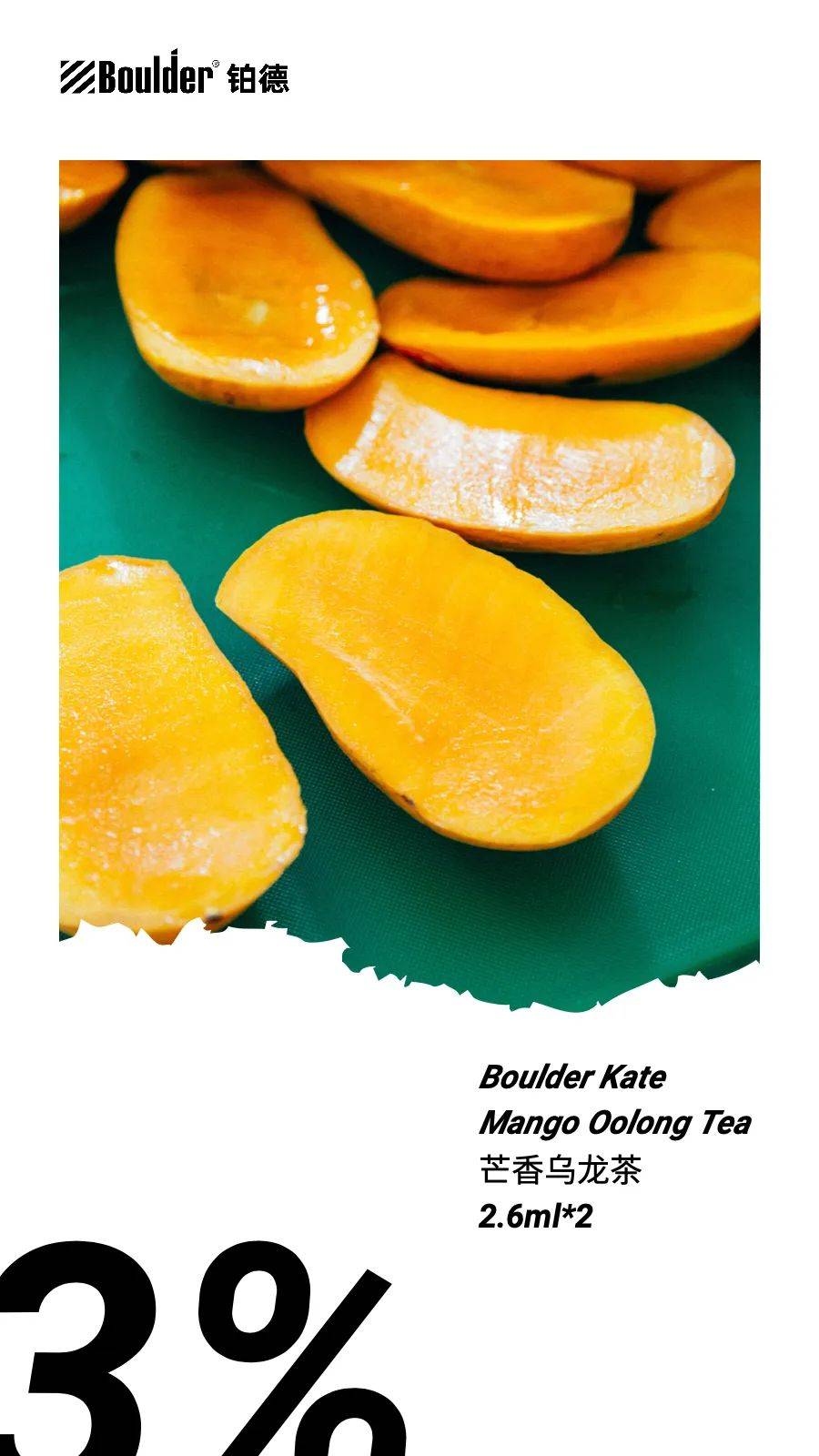

2022新政年,铂德将如何布局市

2022新政年,铂德将如何布局市 boulder铂德水果茶系列口味

boulder铂德水果茶系列口味 高性价比产品 一体机iluma one

高性价比产品 一体机iluma one 换弹式抽多了索然无味?新宜康

换弹式抽多了索然无味?新宜康 CKS椰汁饭团丁盐烟油体验!清

CKS椰汁饭团丁盐烟油体验!清 吉迩科技、麦克韦尔、悦刻被列

吉迩科技、麦克韦尔、悦刻被列 新宜康SCEPTRE TUBE权杖

新宜康SCEPTRE TUBE权杖 JVE非我烟弹正品多少钱一盒?

JVE非我烟弹正品多少钱一盒? 遭遇进口禁令后菲利普莫里斯将

遭遇进口禁令后菲利普莫里斯将 你见过最小的可注油换弹式设备

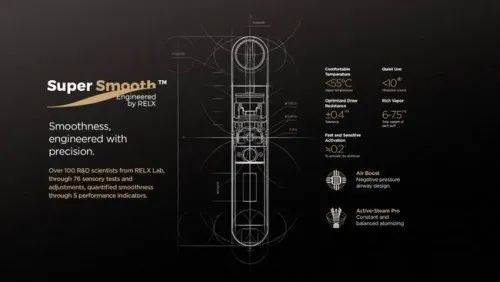

你见过最小的可注油换弹式设备 RELX悦刻电子烟实现品质、体验

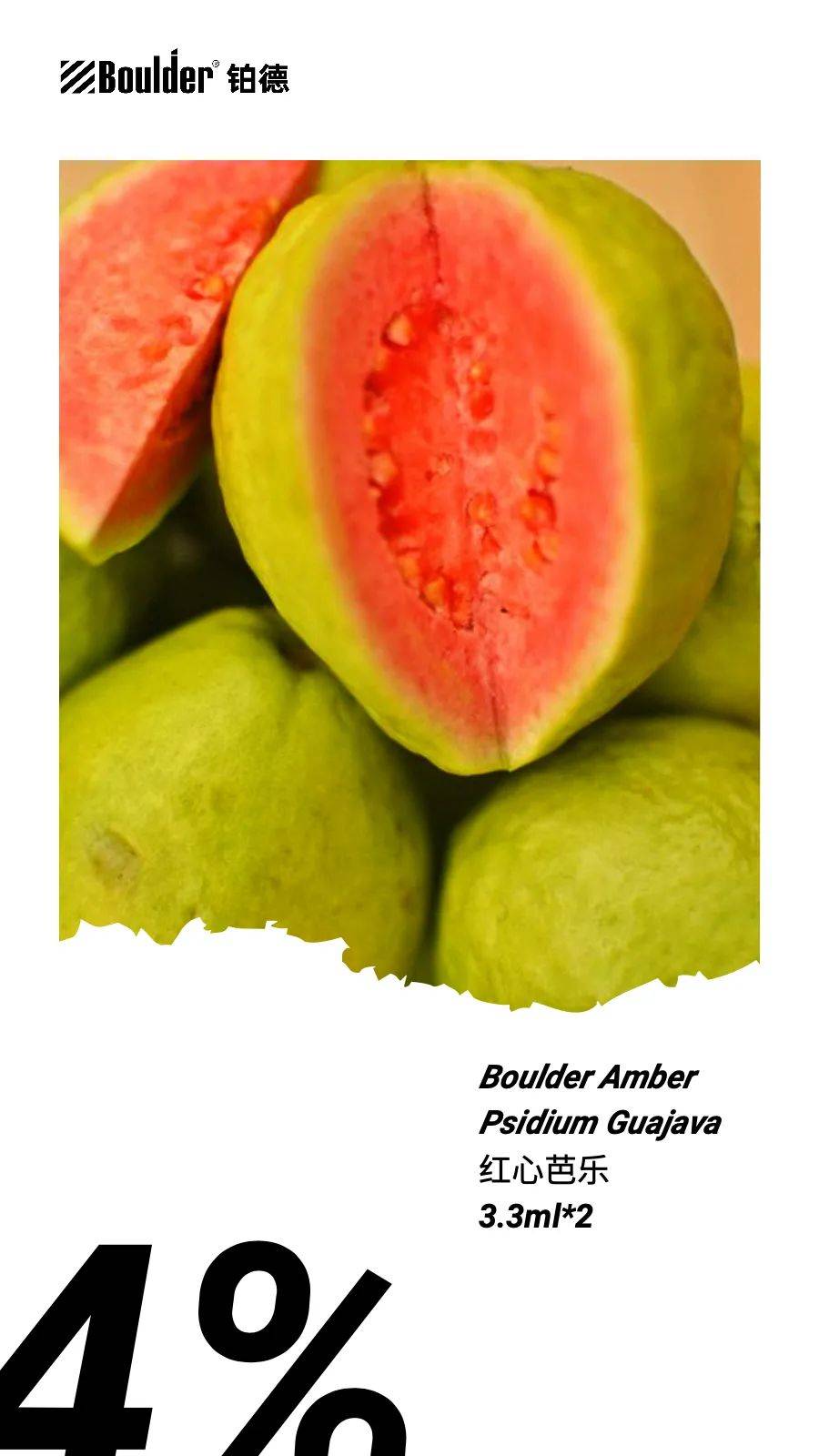

RELX悦刻电子烟实现品质、体验 Boulder铂德琥珀新口味|雨后

Boulder铂德琥珀新口味|雨后